隨著順豐日前一紙公告,將旗下豐網速運11.8億賣給極兔,中國電商快遞的市場格局再生變數。

近期,南都記者梳理已上市的8家快遞公司2022年業績報告發現,得益于電商消費需求持續推高快遞業務量,疊加單票經濟效益改善,2022年,七家企業的盈利狀況同比明顯向好,一改往年“增收不增利”的局面。同時,快遞市場集中度繼續趨高,除了京東物流與德邦,六大上市公司份額已達86%,行業二三名排位競爭激烈,圓通、申通的增速不容小覷。

國家郵政局監測數據顯示,截至5月4日,今年我國快遞業務量達400億件,比2019年達到400億件提前了128天,比2022年提前了24天。2023年以來,快遞業整體呈現企穩回升態勢,業務量增速逐月提速向好,僅用4個多月就完成400億件,折射出我國居民消費信心增強,經濟持續向好的積極信號。

安信交運研究分析稱,隨著行業高質量發展趨勢明確,惡性價格博弈不再,預計2023年快遞物流行業價格以穩為主、低烈度競爭為輔。2023年或為快遞行業格局分化之年。頭部企業仍能靠產品與服務獲得份額提升,盈利穩健增長;落后企業持續面臨壓力,關注潛在的管理改善、降本兌現情況,或存在修復彈性機會。

順豐、京東物流收入遠高于行業平均水平

2022年,全國快遞業務收入累計完成10566.7億元,同比增長2.3%。從各家收入上來看,順豐、京東物流憑借其多元業務協同發展形成的綜合物流生態圈,取得遠高于行業的收入水平,2022年分別實現營收2674.90億元、1374億元,同比分別增長29.11%、31.2%。

受益于收入質量提高,以及精益化成本管控舉措,2020~2022年,順豐新業務占比持續提升,從28.2%、38%提升至48.8%。作為增長最迅速的業務,2022年度,順豐的供應鏈及國際業務因合并嘉里物流,收入規模得以擴大,實現不含稅營業收入878.7億元,同比增長124.1%,在總營收中占比達到32.8%。據順豐高管透露,順豐的非快遞業務占比已過半,“綜合物流供應商的服務定位能夠使得公司更好地穿越周期和外部不確定性。”

從收入構成來看,京東物流的營收主要來源于一體化供應鏈業務。據財報顯示,2022年,京東物流一體化供應鏈客戶收入達774億元,占總收入56%,主要受外部一體化供應鏈客戶數(近8萬家)和單客戶平均收入(達36.5萬元)持續增長拉動。據悉,在外部一體化供應鏈客戶收入中,年收入貢獻超千萬的客戶收入占比已過半。

數據來源于各家財報

受益于快遞單價回升疊加業務量增長,2022年,A股幾家加盟制快遞企業的收入都實現了兩位數增長,尤以申通的收入增長最明顯。

南都記者了解到,正加速趕超的申通在2022年全面啟動“三年百億”產能提升項目,加強基礎設施建設,顯著好轉的定價能力及快速增長的業務量使得公司規模效益逐步釋放,全年實現營業收入336.71 億元,同比增長33.32%,收入增幅領銜行業水平。

此外,圓通的單票價格漲幅高達14.6%,顯著高于同行水平,帶動營收同比增長18.57%至535.39億元。中通的單票價格上升8.1%,主要由于包裹量增長以及由市場前端定價趨穩及產品結構優化,帶動核心快遞服務收入增長18.3%。

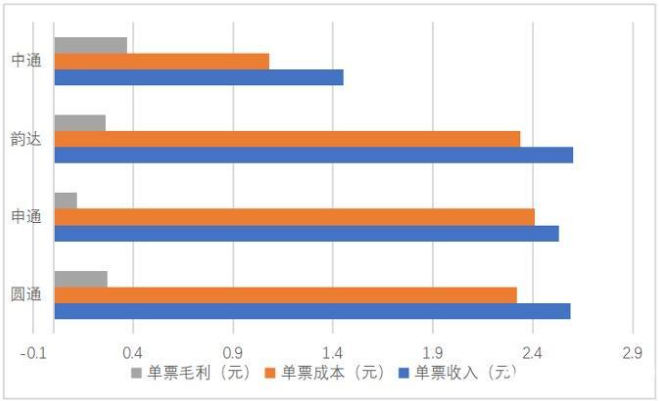

前四大經濟型快遞企業的單票收入企穩回升,數據來源于各家財報

在七家企業收入普漲的情況下,百世則出現了下滑——2022年收入為77.441億元,同比下滑幅度達32%,主要因百世優貨UCargo業務線縮減以及貨運和全球業務量的下降,拖累收入。據悉,報告期內,百世將其優貨業務與貨運業務做合并,若不包括優貨業務,百世貨運業務收入下降10.7%。同期,百世國際服務收入同比下降23.2%,主要因包裹數量減少。

百世集團董事長兼CEO周韶寧表示,東南亞的市場環境極具挑戰性,除了疫情對跨境活動的限制外,寬松的疫情控制政策將消費從線上轉移到線下,一些主要的電子商務平臺減少了對第三方物流服務的依賴,給全球業務帶來了額外的挑戰。“隨著第四季度邊境的開放,我們立即調整了戰略并重新調整了我們的組織,以應對不斷變化的東南亞市場。”他提到,百世國際的收入預計在今年增長40%,盈利能力和現金流將得到大幅改善。

值得一提的是,在“通達系”中,除了百世(中國快遞業務已轉讓給極兔),其他加盟制快遞公司的快遞服務收入都占據總收入9成左右的比重。南都記者注意到,申通、韻達對快遞服務的聚焦度或是依賴度最高,該項收入占總收入分別達96.8%、94.78%。相比而言,中通的快遞服務占總收入90%,此外還有貨運代理服務、物料銷售、其他等;圓通的國內時效產品+國際快遞及包裹服務收入占總收入的86%,還有倉儲、貨代、航空、增值業務等,反映出企業向綜合供應鏈物流服務拓展的趨勢愈發明顯。

六大快遞市占率達86%,圓通業務量反超韻達

受疫情持續性影響,加上外在經濟環境疲軟,2022年國內物流行業面臨需求有限和成本上升等多重壓力,行業全年完成快遞業務量1105.8億件,同比增長2.1%,低于去年預期。在此背景下,中通全年實現業務量244億(日均近6685萬),增量21億件,同比增長9.4%,市場份額擴大1.5個百分點至22.1%,依然位于行業第一。

2016~2022年,前六大企業市場份額變化

同期,韻達、圓通、申通的日均業務量分別為4824萬、4788萬、3547萬,分列行業第二、第三、第四位,二三之間差距正不斷縮小——南都記者監測發現,2022年8月至今年3月,圓通的月度業務量已經連續8個月超過了韻達,有望于今年反超成為行業第二。申通則通過在2022年實施82個產能提升項目,實現年度市占創上市7年來新高,達到11.71%。

隨著社會物流需求恢復增長,今年2月以來,幾大企業的快遞業務量幾乎均保持雙位數增長。中通高管在3月份舉行的財報電話會上透露,近期中通的單日業務量沖擊到8500萬~9000萬,今年的目標是市場份額是在原來基礎上提升至少1.5個百分點。日前,申通快遞總裁王文彬在申通快遞客戶開放日上表示,去年申通的巔峰產能(日常單量水平)達到5000萬單,今年預估可達5500萬單,希望未來三年在經濟型快遞里面,申通單量能夠做到前三,時效和質量都能夠在第一梯隊。

另外值得關注的是,順豐與“通達系”的差距正逐年縮小。2022年,順豐控股業務量達到111.4億票,同比增加5.5%,市場份額提升至10.07%。據財報介紹,直播、短視頻等新消費平臺崛起,以及電商退換貨對時效需求的提升,都構成了順豐業務增長的亮點。

“公司時效件產品全年件量增速跑贏行業,其中消費類件量占比提升到52%,服裝鞋帽、美妝、食品生鮮等都展現出強勁的消費活力。”順豐高管在投資者關系活動中提到,時效件中工業及其他類的件量占比提升到21%,在中國制造業轉型升級的背景下,精密儀器、半導體、新能源、汽車配件、光學光電等新興領域的供應鏈需求預計會保持較強的增長動能。

根據各家披露的業務量,南都記者測算發現,截至2022年底,“通達系+極兔”的市場份額提升至約76%。除了京東物流與德邦,6家上市物流企業份額已達到86%,其中TOP3(中通、韻達、圓通)的份額就已接近53%。隨著極兔先后收購百世快遞中國區業務以及順豐旗下豐網,快遞市場集中度進一步提高,市場趨向整合。

去年印發的《“十四五”現代物流發展規劃》明確指出,鼓勵物流企業通過兼并重組、聯盟合作等方式進行資源優化整合,引導中小微物流企業發掘細分市場需求,做精做專、創新服務,增強專業化市場競爭力,同時持續規范物流市場運行秩序,完善市場退出機制,有效引導過剩物流能力退出,擴大優質快遞物流服務供給。有分析指出,在市場發展與政策引導雙重驅動下,快遞行業市場份額未來將繼續向優質頭部企業集中。

7家快遞盈利狀況改善,中通連續兩年賺得最多

隨著我國快遞產業進入高質量發展通道,遏制快遞行業惡意競爭、規范市場公平競爭秩序成為行業“主旋律”,單一“價格戰”競爭模式基本結束。梳理各家企業財報不難看出,旗幟鮮明反對“內卷”、產品分類、服務分層、高質量發展,既要增量也要增潤,已成為頭部企業發展的共識。快遞企業由惡性價格競爭轉向服務競爭、價值競爭、產品力競爭,并直接在業績方面顯現出成效。

南都記者統計發現,近幾年,頭部快遞企業的盈利狀況趨向改善:2020年有半數的上市快遞企業出現凈利負增長。2021年在8家上市快遞企業中,2家企業虧損,4家企業出現凈利負增長。到了2022年,雖然仍有2家企業虧損,但除了百世,其他企業的盈利水平都同比正向增長。

數據來源于各家財報

從歸母凈利來看,2022年,中通的盈利水平仍然位列行業第一,實現凈利潤66.59億元,同比增長41.6%,連續第二年超越順豐,成為“最會賺錢的快遞公司”,主要得益于轉運環節數字化工具的廣泛使用提升了效率,以及單票經濟效益持續改善。從單票水平可以看出,在加盟制快遞公司的單票收入普遍增長的背景下,中通2022年的單票毛利約0.37元,高于同行水平。

數據來源于各家財報,部分數據為測算值

中通首席財務官顏惠萍稱,“我們核心快遞業務單票收入同比上漲一毛,增長8.1%,有效抵銷了燃油成本上漲及業務量增長放緩所致的單位成本2.4%或2分錢的上漲。我們現有的轉運平臺有能力支撐更大規模的業務體量。”

2022年,順豐取得歸屬于上市公司股東的凈利潤61.74億元,同比增加44.62%;扣非后凈利潤53.37億元,同比增加190.97%。據介紹,盈利水平同比明顯改善,得益于合并嘉里物流2022全年業績,增加了公司的整體利潤。

從凈利增幅來看,德邦與申通在2022年均取得了超過100%的增長。其中,德邦取得歸母凈利潤6.49億,創近四年新高。南都記者留意到,德邦盈利之所以增長顯著,一方面來源于精細化管理,帶來各環節人效的穩步提升,在推動營收增長的同時降低了總營業成本;另一方面因2021年德邦該指標基數較低,僅盈利1.43億元,主要因轉型大件快遞以來,業務量較低、中轉及末端效能利用不飽和,而2022年,這一情況得到一定程度改善。

韻達股份副總裁、財務總監謝萬濤在韻達股份近期的“可轉債”申購路演上談到,基于對行業發展環境變化的判斷、廣大消費者日益增長的多元化快遞需求、電商平臺出于提高客戶黏性的考慮而推出的專項快遞服務等綜合因素考慮,預計2023年不太會出現較大幅度的行業價格波動,快遞行業基于產品分層、服務競爭而邁向高質量發展已經成為新的發展趨勢。